Odwieczne pytanie zadawane przy zakładaniu działalności gospodarczej. Co wybrać VAT czy dochodowy?

Rozpoczynając prowadzenie działalności gospodarczej, trzeba liczyć się z obowiązkiem płacenia podatków. Warto więc zapoznać się z ich rodzajami. Zacznijmy od tego, że VAT i podatek dochodowy to dwa zupełnie różne podatki podlegające różnym przepisom. Podatek dochodowy płacą wszyscy, którzy nie ponieśli straty. W przypadku VAT istnieje możliwość skorzystania ze zwolnienia.

Podatek dochodowy

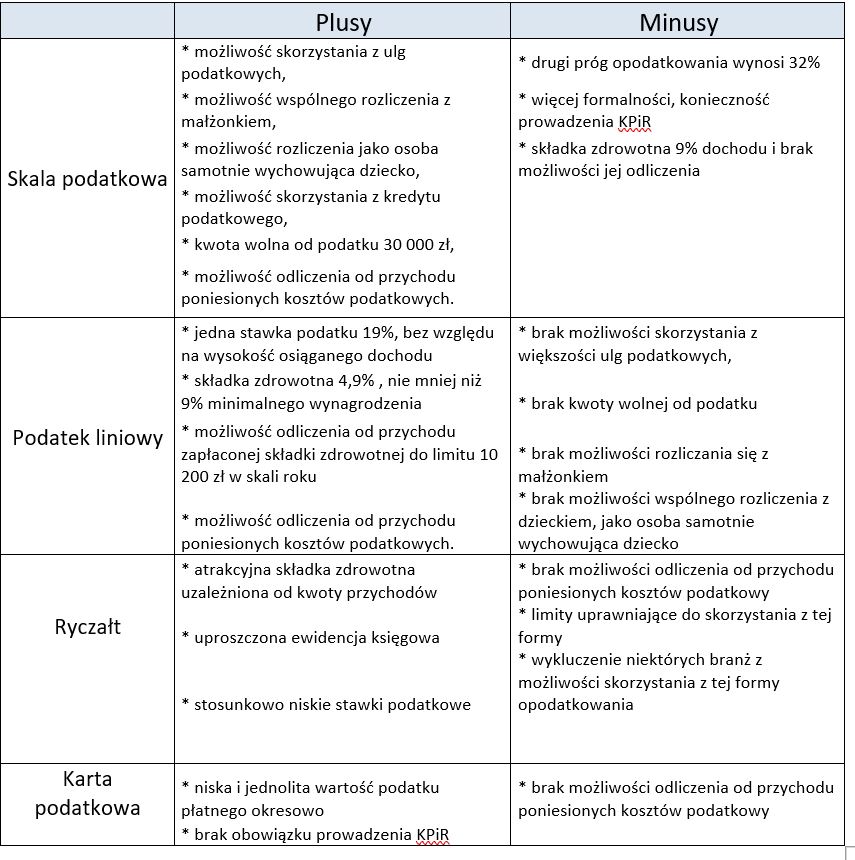

Decydujący wpływ na wysokość podatku dochodowego ma zadeklarowana forma opodatkowania. Opodatkowanie można podzielić na trzy główne kategorie:

Ø opodatkowanie dochodu, tj. przychodu pomniejszonego o koszty jego uzyskania. W dużym uproszczeniu możemy powiedzieć, że podstawą opodatkowania jest ta wartość, która zostaje przedsiębiorcy „na rękę”. W ramach tej formy opodatkowania podatek liczony jest jako % od dochodu i może być wyliczany na dwa sposoby:

o skala podatkowa 12% i 32% od nadwyżki 120 000 zł dochodu

o podatek liniowy 19% dochodu

Ø opodatkowanie przychodu, to tzw. ryczałt ewidencjonowany. Podatek dochodowy płacony w formie ryczałtu ewidencjonowanego zależy od osiągniętego przychodu i obowiązującej stawki ryczałtu, która jest przypisana dla danej działalności. W ramach tej formy opodatkowania nie uwzględnia się kosztów uzyskania przychodu. Działalność gospodarcza może zostać opodatkowana w formie ryczałtu stawkami 17%, 12,5%, 8,5%, 5,5%, 3% lub 2%. Ta forma opodatkowania jest przeznaczona także dla osób rozpoczynających działalność w danym roku podatkowym, które nie korzystają z opodatkowania w formie karty podatkowej - bez względu na wysokość osiąganych przychodów oraz dla osób fizycznych uzyskujących przychód z pozarolniczej działalności gospodarczej (w tym spółki cywilne osób fizycznych oraz spółki jawne osób fizycznych), które w roku poprzedzającym rok podatkowy:

- uzyskały przychody z tej działalności, prowadzonej wyłącznie samodzielnie, w wysokości nieprzekraczającej 2 mln

- uzyskały przychody wyłącznie z działalności prowadzonej w formie spółki, a suma przychodów wspólników spółki z tej działalności nie przekroczyła kwoty 2 mln euro.

Dodatkowo ustawa o zryczałtowanym podatku dochodowym wymienia katalog działalności, które bezwzględnie nie mogą opodatkować swoich przychodów ryczałtem (art. 8 ustawy o zryczałtowanym podatku dochodowym). Kolejnym wymogiem jest to aby przedsiębiorca nie wykonywał w bieżącym i poprzednim roku usług na rzecz obecnego lub byłego pracodawcy.

Ø kwota ustalona przez państwo, tj. karta podatkowa. W tym wariancie podatek nie jest uzależniony od przychodu i kosztów uzyskania przychodu. Odgórnie ustalana jest jednolita stawka podatku na każdy rok podatkowy. Ta forma opodatkowania nie jest dostępna dla nowych firm, mogą z niej korzystać jedynie podmioty stosujące ją przed końcem 2021 rokiem. Karta podatkowa przeznaczona jest jedynie dla tych podatników, którzy prowadzą rodzaj działalności określony w art. 23 ust. 1 ustawy o zryczałtowanym podatku dochodowym.

VAT – podatek od towarów i usług

Podatek VAT nie jest formą opodatkowania dochodu. Zgłoszenie do celów VAT jest zupełnie odrębnym procesem, podlegającym innej ustawie. Wyróżniamy dwa rodzaje podatku VAT: należny i naliczony. Podatek VAT należny to podatek od sprzedaży, natomiast VAT naliczony to podatek od zakupu. Skutkiem tego ta sama wartość podatku wykazana na fakturze dla sprzedawcy będzie podatkiem należnym a dla nabywcy stanowić będzie kwotę podatku naliczonego. Wartość VAT należnego podlega wpłacie do urzędu skarbowego. Podatek VAT naliczony to wartość, o jaką nabywca ma możliwość obniżyć podatek VAT należny w składanej deklaracji podatkowej.

Przed rozpoczęciem działalności gospodarczej przedsiębiorca powinien zweryfikować czy podlega obowiązkowi rozliczania VAT czy też może skorzystać ze zwolnienia. Wyróżniamy dwa rodzaje zwolnień : podmiotowe i przedmiotowe.

Zwolnienie podmiotowe

Firma rozpoczynająca działalność może zostać zwolniona z podatku VAT ze względu na limit obrotów do 200 000 zł. Konieczne jest wówczas pilnowanie wysokości osiąganego dochodu, ponieważ czynność, która spowodowała jego przekroczenie, jest już opodatkowana, a to rodzi konieczność zarejestrowania się jako czynny podatnik VAT. W przypadku firm rozpoczynających działalność w trakcie trwania roku podatkowego VAT jest ustalany proporcjonalnie w stosunku do okresu prowadzenia działalności. Limit 200 000 zł * liczba dni prowadzenia działalności, jaka została do końca roku / 365 dni.

Niestety limit obrotów to nie jedyny warunek, który należy spełnić aby skorzystać ze zwolnienia. Kolejny warunek, to brak figurowania na liście wskazanej w art. 113 ust. 1 ustawy o VAT. Ustawodawca wymienił tam wprost branże, które z automatu stają się czynnymi podatnikami VAT, a tym samym nie mogą skorzystać ze zwolnienia. Są to podatnicy, którzy:

1. dokonują dostaw:

a) towarów wymienionych w załączniku nr 12 do ustawy,

b) towarów opodatkowanych podatkiem akcyzowym, w rozumieniu przepisów o podatku akcyzowym, z wyjątkiem:

– energii elektrycznej (CN 2716 00 00),

– wyrobów tytoniowych,

– samochodów osobowych, innych niż wymienione w lit. e, zaliczanych przez podatnika, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji,

c) budynków, budowli lub ich części, w przypadkach, o których mowa w art. 43 ust. 1 pkt 10 lit. a i b,

d) terenów budowlanych,

e) nowych środków transportu,

f) następujących towarów, w związku z zawarciem umowy w ramach zorganizowanego systemu zawierania umów na odległość, bez jednoczesnej fizycznej obecności stron, z wyłącznym wykorzystaniem jednego lub większej liczby środków porozumiewania się na odległość do chwili zawarcia umowy włącznie:

– preparatów kosmetycznych i toaletowych (PKWiU 20.42.1),

– komputerów, wyrobów elektronicznych i optycznych (PKWiU 26),

– urządzeń elektrycznych (PKWiU 27),

– maszyn i urządzeń, gdzie indziej niesklasyfikowanych (PKWiU 28),

g) hurtowych i detalicznych części i akcesoriów do:

– pojazdów samochodowych, z wyłączeniem motocykli (PKWiU 45.3),

– motocykli (PKWiU ex 45.4);

2. świadczących usługi:

a) prawnicze,

b) w zakresie doradztwa, z wyjątkiem doradztwa rolniczego związanego z uprawą i hodowlą roślin oraz chowem i hodowlą zwierząt, a także związanego ze sporządzaniem planu zagospodarowania i modernizacji gospodarstwa rolnego,

c) jubilerskie,

d) ściągania długów, w tym factoringu;

3. nieposiadających siedziby działalności gospodarczej na terytorium kraju.

Zwolnienia przedmiotowe

Zwolnienie przedmiotowe z VAT przysługuje bez względu na wysokość obrotów uzyskiwanych przez danego przedsiębiorcę. Jedynym warunkiem skorzystania ze zwolnienia jest sprzedaż towarów bądź świadczenie usług wyszczególnionych w art. 43 ust. 1 ustawy o VAT. Do najpopularniejszych zaliczamy:

1. dostawę terenów niezabudowanych innych niż tereny budowlane

2. dostawę budynków, budowli lub ich części, z wyjątkiem gdy:

a) dostawa jest dokonywana w ramach pierwszego zasiedlenia lub przed nim,

b) pomiędzy pierwszym zasiedleniem a dostawą budynku, budowli lub ich części upłynął okres krótszy niż 2 lata;

3. dostawę budynków, budowli lub ich części nieobjętą zwolnieniem, o którym mowa w pkt powyżej, pod warunkiem że:

a) w stosunku do tych obiektów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego,

b) dokonujący ich dostawy nie ponosił wydatków na ich ulepszenie, w stosunku do których miał prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego, a jeżeli ponosił takie wydatki, to były one niższe niż 30% wartości początkowej tych obiektów;

4. dostawę produktów rolnych dokonywaną przez rolnika ryczałtowego oraz świadczenie usług rolniczych przez rolnika ryczałtowego

5. usługi medyczne. Zgodnie z zapisami ustawy od podatku VAT zwolnione są usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia, oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, wykonywane w ramach działalności leczniczej przez podmioty lecznicze. Tym samym ze zwolnienia z VAT mogą skorzystać lekarze, lekarze dentyści, pielęgniarki i położne, osoby wykonujące zawód medyczny oraz psychologowie

6. usługi zarządzania:

a) funduszami inwestycyjnymi, alternatywnymi funduszami inwestycyjnymi i zbiorczymi portfelami papierów wartościowych - w rozumieniu przepisów o funduszach inwestycyjnych i zarządzaniu alternatywnymi funduszami inwestycyjnymi,

b) portfelami inwestycyjnymi funduszy inwestycyjnych i alternatywnych funduszy inwestycyjnych, o których mowa w lit. a, lub ich częścią,

c) ubezpieczeniowymi funduszami kapitałowymi w rozumieniu przepisów o działalności ubezpieczeniowej,

d) otwartymi funduszami emerytalnymi oraz dobrowolnymi funduszami emerytalnymi w rozumieniu przepisów o organizacji i funkcjonowaniu funduszy emerytalnych, a także Funduszem Gwarancyjnym utworzonym na podstawie tych przepisów,

e) pracowniczymi programami emerytalnymi w rozumieniu przepisów o pracowniczych programach emerytalnych,

f) obowiązkowym systemem rekompensat oraz funduszem rozliczeniowym utworzonymi na podstawie przepisów prawa o publicznym obrocie papierami wartościowymi, a także innymi środkami i funduszami, które są gromadzone lub tworzone w celu zabezpieczenia prawidłowego rozliczenia transakcji zawartych w obrocie na rynku regulowanym w rozumieniu tych przepisów albo w obrocie na giełdach towarowych w rozumieniu przepisów o giełdach towarowych, przez CCP, agenta rozrachunkowego lub izbę rozliczeniową w rozumieniu przepisów o ostateczności rozrachunku w systemach płatności i systemach rozrachunku papierów wartościowych oraz zasadach nadzoru nad tymi systemami,

g) pracowniczymi planami kapitałowymi, w rozumieniu ustawy z dnia 4 października 2018 r. o pracowniczych planach kapitałowych (Dz. U. z 2023 r. poz. 46);

7. usługi w zakresie wynajmowania lub wydzierżawiania nieruchomości o charakterze mieszkalnym lub części nieruchomości, na własny rachunek, wyłącznie na cele mieszkaniowe lub na rzecz społecznych agencji najmu, o których mowa w art. 22a ust. 1 ustawy z dnia 26 października 1995 r. o społecznych formach rozwoju mieszkalnictwa (Dz. U. z 2023 r. poz. 790 i 1114);

8. usługi ubezpieczeniowe, usługi reasekuracyjne i usługi pośrednictwa w świadczeniu usług ubezpieczeniowych i reasekuracyjnych, a także usługi świadczone przez ubezpieczającego w zakresie zawieranych przez niego umów ubezpieczenia na cudzy rachunek, z wyłączeniem zbywania praw nabytych w związku z wykonywaniem umów ubezpieczenia i umów reasekuracji;

Podsumowując. Ze zwolnienia z VAT mogą skorzystać:

Ø podatnicy, u których obrót ze sprzedaży nie przekroczył 200 tys zł w danym roku podatkowym oraz nie wykonują działalności wskazanej w art. 113 ust. 13 ustawy o VAT

Ø podatnicy, których działalność wskazana jest w art. 43 ust. 1 ustawy o VAT bez względu na wysokość obrotów.